豪威集团总市值或超2000亿,中国传感器首富虞仁荣的第三个IPO来了

6月27日,中国最大的传感器公司——豪威集成电路(集团)股份有限公司(下文简称“豪威集团”),递交港交所IPO获受理,UBS、CICC、PASCHK、GFSHK为联席保荐人。

从豪威集团的IPO申请书中,我们可以看到这家中国传感器巨头这些年发展的辉煌成绩。本次港股IPO,已经是虞仁荣这位中国传感器&半导体芯片首富的第三个IPO项目。

营收超250亿元,全球前10大Fabless厂商、全球第三大CIS供应商,豪威集团这些年的辉煌战果,港股IPO为了从索尼、三星口中抢人才?

据IPO申请书披露,据弗若斯特沙利文的资料,按2024年的营收计算,豪威集团是全球前10大Fabless半导体公司、全球第三大CMOS图像传感器(CIS)供应商、全球最大的汽车CIS供应商,全球第三的手机CIS供应商。

豪威集团2024年出货量达112亿颗,在全球拥有超过2300家活跃客户,知识产权专利超4800项,员工超过5300名。

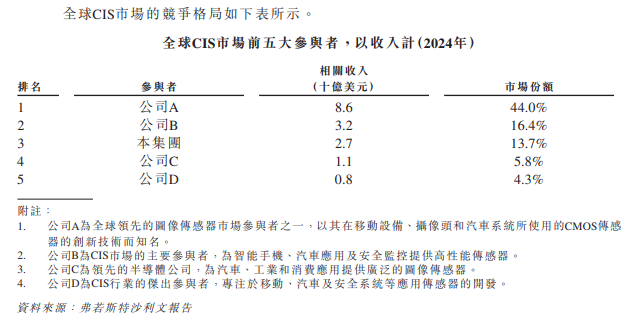

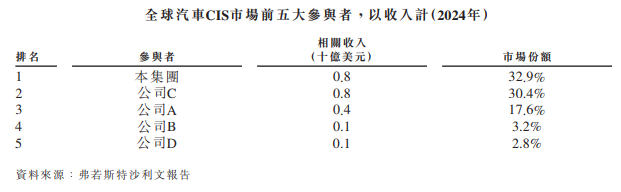

其中,在全球CMOS图像传感器领域,豪威集团营收约27亿美元(约合194亿人民币)排名全球第三,占全球市场份额的13.7%。公司A以86亿美元营收占44%份额排名第一,公司B以32亿美元营收占16.4%排名第二。而全球CIS市场第四、第五名份额均在5%左右。

在全球智能手机CMOS图像传感器领域,豪威集团以14亿美元(约合100亿人民币)营收排名全球第三,市场份额为10.5%。公司A以60亿美元占46.4%份额排名第一,公司B以28亿美元占21.6%份额排名第二。可见,在智能手机CIS领域,公司A市占率近50%领先幅度较大,市场一二三名市占率梯次明显。

在全球汽车CMOS图像传感器领域,豪威集团以8亿美元(约合57亿人民币)营收排名全球第一,市占率为32.9%。值得一提的是,排名第二的公司C营收约8亿美元市占率30.4%,可见公司C与豪威集团竞争胶着。

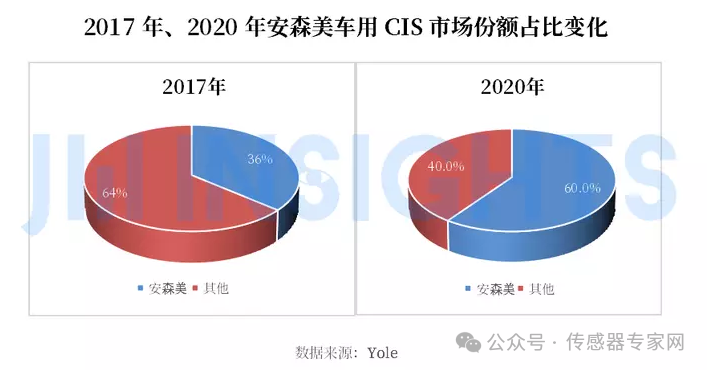

据此前市场机构Yole的报告显示,以营收计算,全球CIS市场的王者长期为半导体公司安森美,自2017年以来,安森美在全球汽车CMOS图像传感器市场中份额逐渐攀升,至2020年达到顶峰——安森美约占有60%市场份额,汽车CIS芯片成为安森美业绩增长的重要来源之一。

然而自2021年以来,这位汽车CIS王者在该领域的统治力逐年下降,2022年,安森美以42%的市占率在全球汽车CIS市场份额排名第一。2023年,安森美仍是全球汽车CIS份额第一的传感器厂商,但市场份额已降至33%。

显然,根据本次豪威集团IPO申请书中所披露数据显示,在2024年,全球汽车CIS领域中,豪威集团或已在营收上实现对安森美的反超,成为全球汽车CIS新王者。

▲来源:Yole,集微网

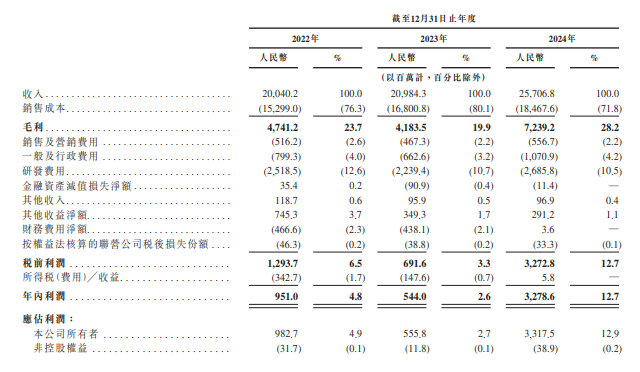

主要财务数据方面,往绩记录期间(2022~2024年度),豪威集团营收分别为200.4亿元、209.84亿元、257.07亿元,年内利润分别为9.51亿元、5.44亿元、32.78亿元。在2024年度,豪威集团营收、利润均出现较大幅度增长。

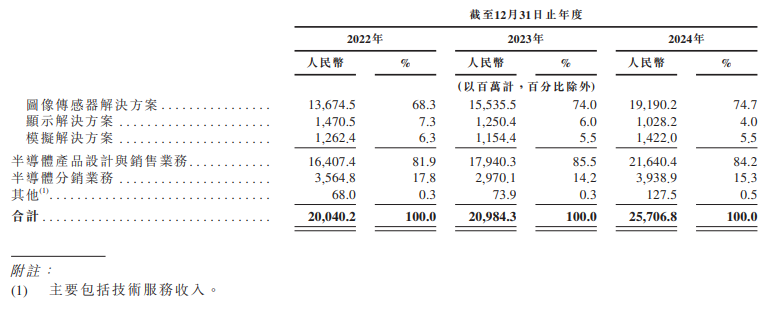

目前,豪威集团业务主要有图像传感器解决方案、显示解决方案、模拟解决方案、半导体分销以及其他业务。

图像传感器解决方案为最大单一业务,2022~2024年度,来自图像传感器解决方案的营收分别为136.75亿元、155.36亿元、191.90亿元,占营收份额分别为68.3% 、74%、74.7%。

以图像传感器解决方案、显示解决方案、模拟解决方案组成的半导体产品设计与销售业务占比超过80%,营收超过216.4亿元,支撑豪威集团成为全球前10大Fabless芯片设计公司。

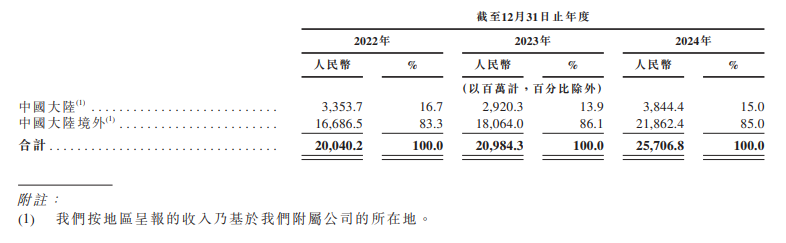

值得关注的是,豪威集团绝大多数收入来自海外,据IPO申请书披露,2022~2024年度豪威集团来自中国大陆的营收占比为16.7%、13.9%、15%,中国大陆境外收入占比分别为83.3%、86.1%、85%。

由此可见海外市场对豪威集团的重要性,侧面反映了豪威科技的技术水平获全球市场的认可。

因此,豪威集团在风险因素分析中认为,国际市场开展业务中受到的法律、监管以及额外贸易限制和制裁等将是主要风险之一。

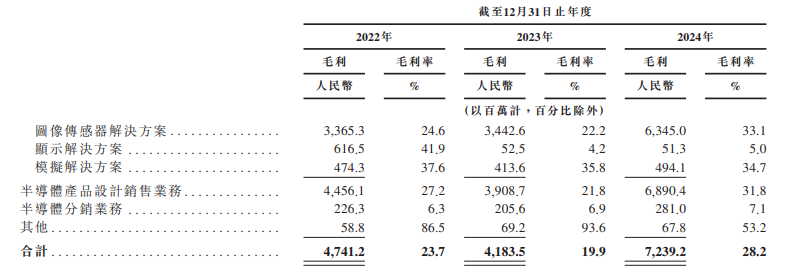

毛利率方面,豪威集团半导体产品设计与销售业务毛利分别为人民币45亿元、人民币39亿元和人民币69亿元,毛利率分别为27.2%、21.8%和31.8%。于往绩记录期间,产品的毛利及毛利率出现波动,主要是由于市场状况变化和库存减值(尤其是显示解决方案)的影响,此属非经常性质。

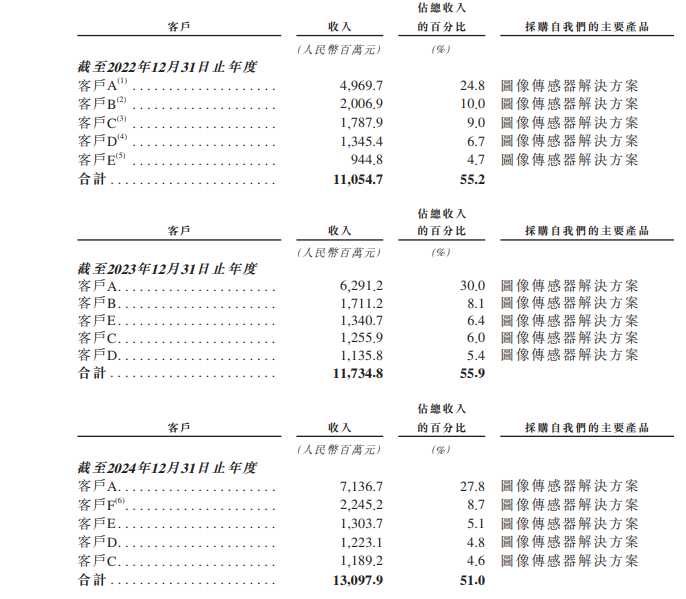

主要客户方面,豪威集团的终端客户包括许多全球领先的智能手机 OEM 和 ODM、汽车制造商、主流笔记本电脑 OEM 和 ODM、大型医疗设备公司、安防设备制造商和各种消费电子产品制造商,同时也包括直接通过其合约制造商和供应链合作伙伴实现销售。

2022~2024爱年度,前五大客户对豪威科技总营收的贡献分别为55.2%、55.9%和51.0%,对五大客户的供应产品均为图像传感器解决方案。

其中,来自最大客户A的收入于各期间分别单独占总收入的24.8%、30.0%及27.8%,远超其他客户占比。可见客户A对豪威科技营收的重要性。IPO申请书描述,客户A是一家世界领先集团公司,从事电子零部件、半导体及微型计算机进口、出口及批发。

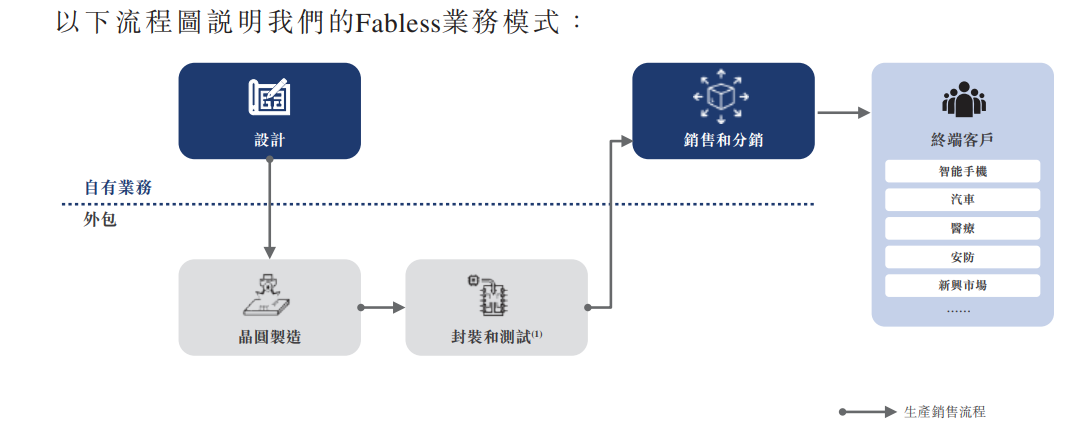

主要供应商方面,豪威集团采用Fabless运营模式,专注于半导体产品和解决方案的设计和销售,与世界领先的供应商合作进行晶圆制造、封装和测试。

豪威集团从少数几家代工厂进行晶圆代工,此外几乎所有的半导体封装流程均依赖于第三方服务供应商。豪威集团还依赖几家专业服务供应商执行其他必要的工艺,例如彩色滤光片应用和晶圆探针测试。

由于大批量最终产品测试是图像传感器生产的关键环节,豪威集团已在中国上海的测试工厂安装了按照规格要求定制的高通量自动化成品测试设备。最近,已在上海的工厂引入了若干该等专业服务。

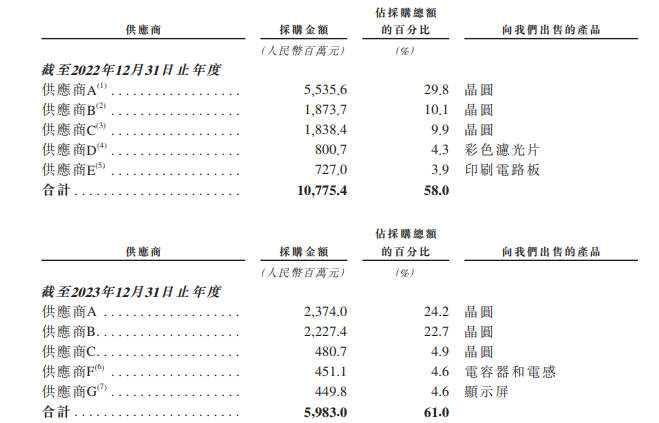

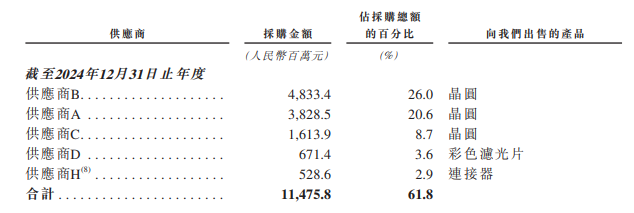

反映到豪威集团的采购中,豪威集团的供应商主要是第三方代工厂和封测服务供应商。2022~2024年度,前五大供应商对採购总额的贡献分别为58.0%、61.0%和61.8%,其中前三大供应商均为晶圆代工企业。

最大供应商于各期间分别占豪威集团采购总额的29.8%、24.2%及26.0%。供应商A、供应商B是豪威集团采购的主要对象,采购占比均在20%左右。

据IPO申请书描述,供应商A是一家世界领先集团公司,从事半导体制造及铸造服务配套行业(如汽车及电子)。供应商B是一家世界领先集团公司,从事IC制造、包装及测试,服务消费电子、通讯及汽车行业。

港股IPO为了从索尼、三星口中抢人才?

募集资金用途方面,豪威集团计划用于:投资关键技术的研发、强化全球市场渗透及业务扩张、战略投资及╱或收购、用于营运资金及一般公司用途。

其中,投资关键技术研发方面,豪威集团首先提及,计划从中国、日本及韩国等国家招募及挽留研发人才,包括经验丰富的半导体行业专业人士,以及电子工程、微电子、材料工程、算法及软件开发等领域的优秀毕业生。

此外,豪威集团将继续投入建设位于中国上海临港的研发总部大楼,涉及基础设施建设及设施改造;支付晶圆制造(流片)成本、采购研发材料及支付非经常性工程费用,以支持产品开发;购买研发软件工具,以支持IC设计能力。

强化全球市场渗透与业务扩张方面,豪威集团计划在全球招聘和挽留销售人员、营销人员和FAE。我们计划聘用具有全球视野和海外经验的资深专业人员,以拓展销售网络覆盖范围、提高销售及营销效率,以及强化我们与关键客户的关係。

可见,本次豪威集团在港股的IPO,展现了其加强全球研发人才招募、扩张全球市场的战略部署。

值得一提的是,目前全球CIS前两大巨头——索尼和三星,分别位于日本和韩国。

中国传感器&芯片首富的第三个IPO,有望继续蝉联2025年中国芯片首富!

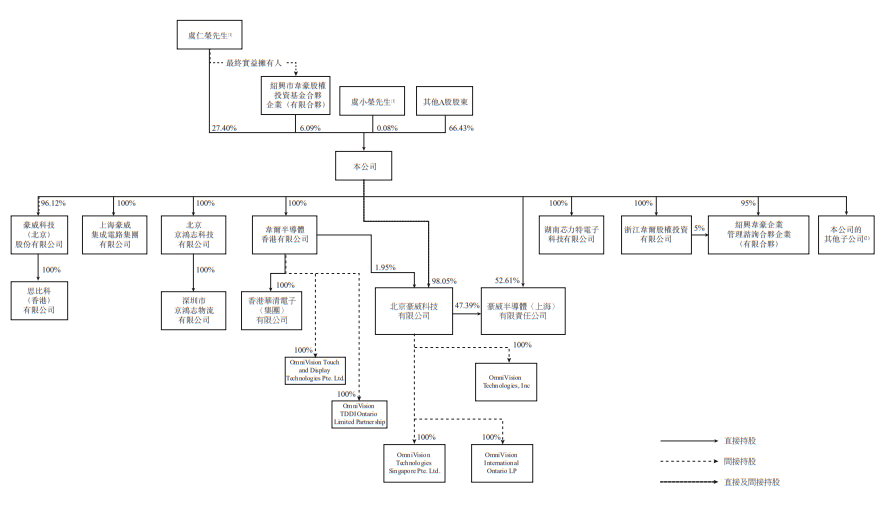

豪威集团的创始人、董事长及执行董事为虞仁荣,目前,虞仁荣直接持有豪威集团333,472,250股A股(约占27.40%),并通过其最终控制的绍兴韦豪管理间接拥有豪威集团74,132,662股A股(约占6.09%)。

此外,虞仁荣的弟弟虞小荣是豪威集团972,000股A股(约占0.08%)的直接实益拥有人,绍兴韦豪管理、虞小荣与虞仁荣是一致行动人。

虞仁荣、绍兴韦豪管理及虞小荣构成豪威集团控股股东,持有豪威集团发行股本的约33.57%。

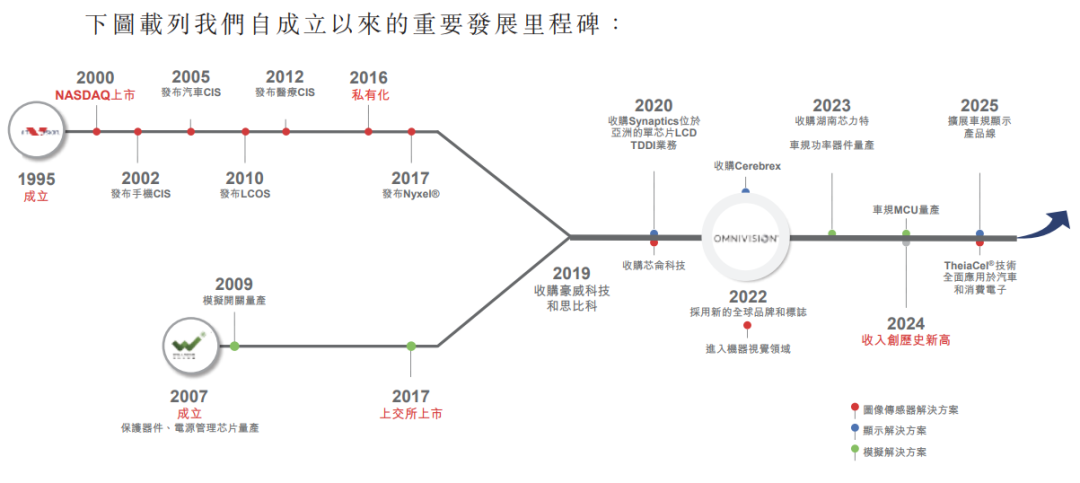

豪威集团前身韦尔半导体,由虞仁荣成立于2007年,主要业务为电子元器件分销,2017年韦尔半导体在上交所上市,简称韦尔股份,2017年、2018年韦尔股份电子元器件代理及销售业务营收占比高达69.90%和79.01%,虞仁荣亦被外界冠以“芯片倒爷”的称呼。

2019年,韦尔股份收购豪威科技和思比科,彼时豪威科技是全球第三大CMOS图像传感器芯片设计公司,此收购案例亦是中国半导体及A股史上经典的“蛇吞象”并购案例——当时豪威科技资产总额几乎是韦尔股份的5倍,净资产是其近8倍。

并购豪威科技后,韦尔股份摇身一变,成为全球第三大CMOS图像传感器设计公司,CIS芯片设计业务也取代电子元器件分销业务,成为公司的主要业务,韦尔股份企业基因由此改变。据2019年韦尔股份财报显示,来自CIS芯片设计的半导体设计及销售业务占比超过80%,与此前的电子元器件分销业务逆转,韦尔股份的营收也呈现爆发式增长。

图片来源:市界

2025年6月20日,韦尔股份正式改名为豪威集团,更凸显其CMOS图像传感器龙头地位和业务聚焦布局:

公司于 2019 年完成了对全球前三大图像传感器芯片设计公司豪威科技的收购,逐步构建了图像传感器解决方案、显示解决方案和模拟解决方案三大业务体系。2024 年公司半导体设计业务中,公司图像传感器解决方案业务实现营业收入191.90 亿元,占主营业务收入的比例为 74.76%。同时,根据公司目前主营产品品牌影响力及产品类型占比,变更公司名称、证券简称能够更加全面地体现公司的产业布局和实际情况,准确反映公司未来战略发展方向,便于集团化管理及精细化管控,进一步发挥公司品牌效应及品牌优势,提升市场影响力,同时增加投资者对公司业务情况的理解和投资判断。

凭借来自豪威集团的CIS业务的强劲增长,虞仁荣一跃成为中国传感器&半导体首富,据2024年10月发布的《胡润百富榜》显示,虞仁荣以425亿元财富排名富豪榜94位,是当前中国传感器及半导体产业最富有的企业家。

截止6月30日,豪威集团A股报127.65元/股,总市值1553亿元。

进入2025年,虞仁荣的财富有望再次爆发性增长,因为在2025年这位中国传感器&芯片首富有望收获2个IPO。

6月20日,新恒汇在深交所创业板上市,其背后实控人、最大股东就是虞仁荣,据新恒汇招股书披露,虞仁荣持股31.41%为最大股东。

新恒汇的主营业务包括柔性引线框架、智能卡业务和物联网 eSIM 封测,其中柔性引线框架是其业务的核心。

截止6月30日,新恒汇报59.20元/股,总市值141.82亿元。

因此,在A股,虞仁荣已掌握了两家上市公司,总市值达1695亿元。

本次,豪威集团在港交所的IPO,有望成为2025年虞仁荣的第2个IPO,也是其手上的第3个IPO项目。

豪威集团若在港股IPO成功,以当前股价计算,虞仁荣控制的上市公司总市值或有望超过2000亿元。

结语

毫无疑问,豪威集团若在港交所成功IPO,虞仁荣的个人财富势必会再次暴涨。

并购、投融资等金融术语,一直是传感器和芯片等高科技行业的高频词汇,高技术门槛、厚积薄发是这些产业的特点,单靠自身发展,需要花费相当长的时间,往往容易错失市场风口。传感器、芯片等半导体企业,有望通过投融资并购等资本手段,进行技术整合,获得高速成长。

虞仁荣带领下的韦尔股份,通过并购豪威科技、思比科等多家公司,成功成为全球第三大CMOS图像传感器企业。并购后,豪威科技的CIS业务再次焕发竞争活力,在智能手机CIS领域,斩获小米、华为等多家手机品牌的旗舰手机主摄像头CIS订单,进逼索尼、三星的高端CIS市场;在汽车CIS领域,豪威集团逐步成为全球CIS第一,反超老牌巨头。

可以看到,韦尔股份并购豪威科技后,豪威科技的CIS业务获得了高速发展。

豪威集团本次在港交所的IPO会有多少市值?将会为虞仁荣带来多少财富?欢迎交流。

- 豪威集团总市值或超2000亿,中国传感器首富虞仁荣的第三个IPO来了

- SiP技术突破体积极限,Wi-Fi模组插入损耗减半性能飙升

- 福禄克BT52蓄电池内阻分析仪的应用案例

- 双芯协同 RFSoC 射频开发平台 AXW47 详解

- PROFINET到EtherCAT主站协议转换网关的工程实现指引

- 贴片高压陶瓷电容器:现代电子设备的“隐形卫士”

- 弧形导轨在3C生产线中有哪些优势?

- 变频器无法正常控制负载原因及解决

- 开疆智能ModbusTCP转EtherCAT网关连接穆格伺服阀配置案例

- SiC MOSFET模块的损耗计算

- PCB分板应力测试方法和步骤

- 中国传感器市场规模约1640亿元年化增长在15%以上,5大人形机器人传感器市场分析

- 新品 | Chain Bridge 、 Chain Return,让模块连接更灵活

- 双节锂电池充电管理芯片 5V/9V输入自适应升降压充电

- 磁致伸缩传感器利用TDC时间测算

- 从代码到部署,一站式跃迁 鸿道Intewell Developer的集成开发革命